Vous trouverez dessous, nos fiches conseils pour vous éclairer dans tous les moments de votre vie professionnelle.

N’hésitez pas à nous contactez pour une étude plus personnalisée.

La réduction de capital dans une Société Civile

Le régime fiscal des associés dans une Société d’Exercice Libéral : conséquences pratiques !

Les associés de SEL, non-mandataires sociaux, sans lien de subordination et socialement TNS, ne sont plus imposés dans la catégorie des traitements et salaires à compter de 2023.

Certains associés de sociétés d’exercice libéral doivent donc passer d’un régime de traitements et salaires (ou assimilé), à un régime d’imposition BNC. L’impact est lourd, car les “nouveaux” BNC seront contraints de tenir une comptabilité présentant le détail de leur rémunération et des frais engagés pour l’exercice de leur profession. Ils devront à ce titre établir une “déclaration 2035”.

En revanche, aucune modification n’a été apportée au régime social des associés de SEL. Les associés exerçant une activité libérale au sein de la société, sans être salariés, relevaient déjà du régime des indépendants. Toutefois, ils vont pouvoir désormais déduire les cotisations versées au titre du PER de leur revenu catégoriel BNC (déduction prévue par l’article 154 bis du CGI), ce qui n’était pas possible lorsqu’ils étaient imposés dans la catégorie des traitements et salaires.

Rescrits fiscaux et mécanisme de report d’imposition de l’article 150-O B ter du code général des impôts : conséquences pratiques !

Revente des titres en moins-value

Lorsque la cession des titres de la holding génère une moins-value (valeur des titres de la holding inférieure à la valeur d’apport), cette dernière peut s’imputer sur la plus-value dont le report expire.

De manière plus générale, la plus-value en report peut être réduite des moins-values sur valeurs mobilières constatées par le foyer fiscal au cours des 10 années antérieures.

En revanche, la moins-value réalisée par la société holding lors de la cession des titres de la filiale ne peut jamais diminuer la plus-value en report.

Exemple :

Des titres d’une société A, achetés 50 000 € sont apportés à une holding H pour une valeur de 500 000 €. L’opération, entrant dans le champ d’application du dispositif du 150-0 B ter du CGI, génère une plus-value en report de 450 000 €.

Si les titres de la holding sont cédés pour un prix de 400 000 € : le report expire. Cette vente génère une moins-value de 100 000 (500 000 – 400 000) qui est imputable sur la plus-value d’apport. Le report imposable tombe donc à 350 000 (soit le résultat de 450 000 – 100 000).

Si la holding cède les titres de la filiale pour un prix de 400 000 € : le report expire. Cette vente génère une moins-value de 100 000 (500 000 – 400 000) : cette moins-value, constatée à l’intérieur de la holding, ne permet pas de réduire l’assiette imposable de la plus-value en report (qui reste égale à 450 000).

De même, la moins-value constatée lors de l’annulation des titres de la holding n’est en principe pas imputable sur la plus-value en report (hypothèse d’une dissolution amiable).

En revanche, si l’annulation des titres fait suite à un redressement judiciaire, une liquidation judiciaire ou une réduction de capital résultant de la présence de pertes supérieures aux capitaux propres, la moins-value constatée sur les titres de la holding est imputable sur la plus-value d’apport.

Annulation des titres suite à une réduction de capital ou à une dissolution

La réduction de capital par la société holding, motivée par des pertes, par réduction de la valeur nominale de ses titres, ne met pas fin au report d’imposition de la plus-value d’apport, dès lors qu’aucun remboursement aux associés n’est réalisé.

A l’inverse, l’annulation des titres de la holding dans le cadre d’une dissolution amiable (entraînant par hypothèse l’attribution de liquidités ou actifs aux associés) met fin au report d’imposition. Le cas échéant, la perte constatée ne peut pas s’imputer sur la plus-value dont le report expire sauf exceptions (procédure collective ou réduction totale de capital social).

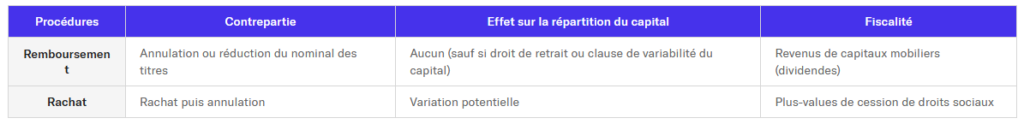

Les gains générés par une réduction de capital sont soumis à un régime différent selon les modalités de cette même réduction de capital :